Un anno di stretta monetaria sta testando la resilienza dei sistemi economici, con alcuni Paesi che rallentano ed altri in recessione tecnica. Nonostante ciò, le banche centrali continuano ad utilizzare uno stile guardingo, anche perché l’inflazione non pare ancora doma. Il contesto è nebuloso, ed ecco il paradosso dei mercati che, nell’incertezza, restano complessivamente stabili.

Diciamolo subito, aprile ci ha sorpreso: dopo un anno di volatilità elevata, con i valori quota dei fondi pensione che hanno alternato decisi ribassi a corposi rimbalzi, siamo ritornati ad una situazione di totale stabilità alla quale non eravamo quasi più abituati.

Prima di passare all’analisi dei rendimenti maturati nel mese, che restano moderatamente positivi e paiono trovare conferma nell’andamento dei mercati che stiamo osservando a maggio, spendiamo qualche riga per ragionare attorno a questa “assenza di direzione”. La stabilità cela infatti uno scenario incerto con criticità che si alternano a buone notizie; tentiamo quindi di darne rappresentazione, nella consapevolezza della non esaustività di queste poche righe.

Partiamo dagli USA, paese nel quale, prima che altrove, si è manifestata l’aggressività della banca centrale (la FED) sul fronte tassi, giunti ormai al 5,25%. Un’escalation che ha inevitabilmente fatto rallentare l’economia statunitense, impattando anche sul settore bancario, con il fallimento della Silicon Valley Bank e il recente caso First Republic Bank. Nel cupo quadro, una “luce” giunge tuttavia dall’economia reale: per le aziende quotate americane si prevedevano infatti utili in forte calo, invece le “trimestrali” hanno superato le attese. I mercati d’oltreoceano se la sono dovuta vedere pure con le scaramucce della politica sulla necessità di elevare quel “tetto al debito” oltre al quale la prima economia mondiale si sarebbe “autodecretata” in default. Proprio nei giorni in cui scriviamo, le parti sono giunte ad un compromesso che chiude per ora questo controverso capitolo, favorendo la risalita degli indici di borsa.

L’economia in maggiore sofferenza in questa fase sembra tuttavia essere la Germania, ormai in recessione tecnica, anche per tutta una serie di fattori non strettamente legati ai tassi, quanto al tema dell’energia. In questo complicato quadro sorprende la resilienza di alcuni Paesi, tra cui l’Italia, con il PIL che, primi mesi dell’anno, cresce più delle attese. L’Agenzia di rating Moody’s, da cui si temeva un declassamento del debito pubblico italiano, ha rimandato ogni decisione: una scelta a cui potrebbero aver contribuito proprio i buoni risultati del Paese, specie se rapportati a quelli dei Paesi “tripla A”, come la Germania.

Ci si chiede, a questo punto, se i segnali di complessivo rallentamento saranno sufficienti a porre fine alla crescita dei tassi, ormai giunti a livelli più in linea con una dimensione “pre quantitative easing”. Le banche centrali, anche se continuano ad utilizzare uno stile guardingo, dovranno tenere conto del cambiamento in corso, oltre che delle difficoltà che i rialzi hanno causato e potrebbero causare al sistema bancario – assicurativo. A tal riguardo val la pena di ricordare che un più elevato costo del denaro comporta rate dei mutui in aumento, interessi sui finanziamenti alle imprese più elevati e debito pubblico più pesante per il nostro Paese.

In contemporanea resta, tuttavia, da disinnescare il rischio che un’inflazione non ancora doma, rialzi la testa, andando a depauperare ulteriormente il potere d’acquisto dei cittadini. Un quadro complicato, nel quale cominciano a manifestarsi tensioni (pensiamo alle proteste in Francia per la riforma delle pensioni) e che prefigura probabilmente una fase di aggiustamento dei salari.

Nel nebuloso contesto gli operatori finanziari stanno navigando a vista e così, dopo mesi e mesi di elevata volatilità, ecco la vera sorpresa del mese di aprile: i mercati si muovono appena, nel segno di un ’”avanti adagio” che pare sussistere anche nei giorni in cui scriviamo.

La tendenza, che resta tuttavia lievemente rialzista, dalla quale – come possiamo qui di seguito osservare – traggono giovamento tutti e quattro i comparti di Solidarietà Veneto.

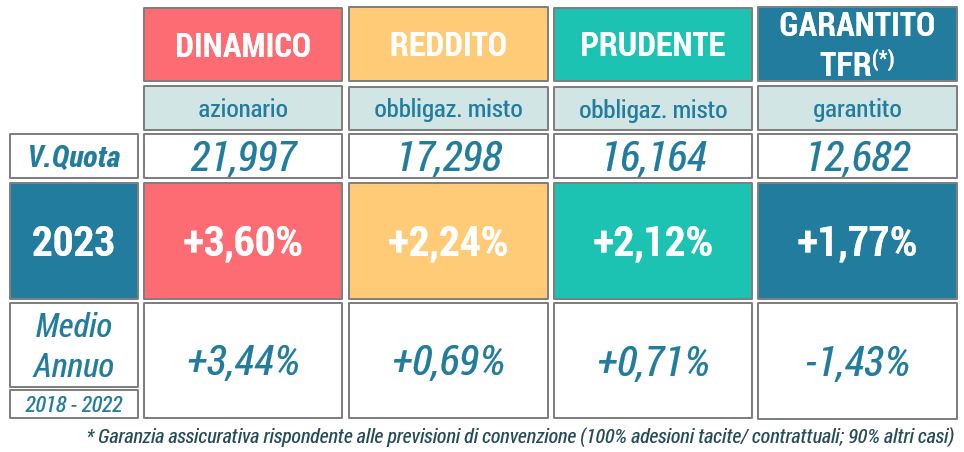

Rendimenti netti Aprile 2023

DINAMICO

Prosegue la fase positiva del Dinamico che, con il +0,22% di aprile, consolida il risultato maturato da inizio anno (+3,60%; benchmark +3,90%). Il mese è stato caratterizzato da un andamento altalenante delle borse, influenzate positivamente dai risultati delle “trimestrali” delle società quotate e negativamente dal riacutizzarsi della crisi del settore bancario americano. Il termometro della volatilità dell’indice S&P500 (VIX) è in calo da inizio anno, ma in effetti, per l’investitore di lungo periodo che ha scelto questo comparto, questo tema non appare rilevante.

REDDITO

Il lieve rialzo di aprile (+0,07%), contribuisce alla buona performance accumulata nel primo trimestre. Il valore si accresce dunque del +2,24% da inizio anno (benchmark +2,60%). L’andamento stabile concretizzatosi nel mese di aprile deriva tuttavia da dinamiche contrapposte: da un lato si è registrata l’instabilità dei mercati azionari, dall’altro è stato positivo il contributo al rendimento degli investimenti in debito corporate ed emergenti, introdotti come fonte di diversificazione nel 2022. Più in generale, come altre volte indicato, la componente obbligazionaria del comparto (circa il 70% delle risorse gestite), dopo i rialzi dei tassi del 2022, offre oggi una remunerazione complessiva più elevata rispetto all’ultimo quinquennio. Possiamo quindi dire almeno parzialmente ripristinata la capacità di tale “asset class” di fungere da ammortizzatore qualora l’andamento dei mercati azionari non dovesse soddisfare le attese dell’investitore.

PRUDENTE

Dopo il buon risultato del primo trimestre continua, seppur con un lieve rialzo, il recupero del comparto Prudente che segna ad aprile un +0,17% (+2,12% da inizio anno, benchmark +2,14%). Come da attese, dopo il rialzo dei tassi del 2022, la componente obbligazionaria (80% circa del comparto) sta offrendo un buon contributo al rendimento, sia con il segmento governativo che societario. Inferiore, in queste settimane l’apporto delle azioni, anche per il movimento del cambio EURO/DOLLARO (non coperto per la parte azionaria in questo comparto). La maggior remunerazione delle obbligazioni si concretizza dunque come una buona “linea di difesa” per il comparto, il rialzo dei tassi ne ripristina quindi il ruolo di “stabilizzatore” della performance a prescindere dall’andamento della componente azionaria (20% circa del Comparto).

GARANTITO TFR

Anche il Garantito TFR, come gli altri comparti, registra ad aprile una performance lievemente positiva (+0,17%) che assesta il rendimento da inizio anno a quota +1,77% (rendimento obiettivo +0,96%). Si consolida così il recupero del primo trimestre, nonostante un andamento stazionario per i rendimenti dei titoli di stato. Val la pena di ricordare che l’andamento del valore quota del Garantito TFR è legato a doppio filo alla ripristinata (dopo il rialzo dei tassi del 2022) remuneratività della componente obbligazionaria, che in questo comparto è dominante (circa 90% delle risorse gestite). La rivalutazione del TFR, dopo la “fiammata” del 2022, disegna invece un andamento (0,52% da inizio anno) maggiormente in linea con i periodi precedenti.