Un mese di transito che vede soffrire il principale driver di rendimento degli ultimi anni: le azioni hi-tech USA. Non è chiaro se il rallentamento, peraltro compensato dalla ripresa dei titoli obbligazionari statunitensi, avrà code anche nelle settimane a venire. Forti dubbi sull’andamento prospettico ci vengono anche dall’osservazione di uno scenario sempre più intricato, con le incertezze geopolitiche a dominare il campo.

Impossibile non riprendere, in questo numero dedicato ai rendimenti di febbraio, il titolo del famoso film del 1982 (ambientato in un futuro, quello del 2019, che nel frattempo è diventato passato). Stiamo infatti registrando un’incertezza così forte e diffusa a livello globale che sembra di correre “sul filo del rasoio”, di fronte all’imprevedibile evolvere degli eventi.

Molto del merito di questa precarietà va ricondotto all’inedito scenario geopolitico nel quale siamo entrati negli ultimi anni, prima con lo scoppio della guerra in Ucraina e, più di recente, con l’elezione di Donald Trump.

A questo proposito, è davvero interessante la situazione che si sta venendo a creare negli Stati Uniti ultimamente. Da un lato il tycoon vorrebbe “convincere” la banca centrale del suo Paese ad abbassare i tassi per sostenere l’economia. Dall’altro, con la politica dei dazi, sta generando distorsioni al sistema di prezzi, che potrebbero causare inflazione, così che quella stessa banca (e non solo lei) potrebbe trovarsi costretta ad alzarli, i tassi.

Scelte per certi versi contraddittorie, che stanno in effetti mettendo a dura prova la capacità di comprensione degli analisti, rendendo ancora più complessa l’interpretazione del contesto. E l’instabilità, lo sappiamo, non piace per nulla ai mercati.

Nel frattempo, assistiamo alla brusca frenata delle Hi-Tech USA, le cosiddette “magnifiche sette”, a cominciare da Tesla, il produttore di auto elettriche di Elon Musk. Un ribasso largamente previsto e pronosticato ma che, tutto sommato, ci pare contenuto rispetto alla galoppata di questi titoli negli ultimi due anni (almeno).

La domanda vera per molti è “continueranno (i ribassi)?”

Un quesito senza risposta, al momento, che induce inevitabilmente alla prudenza.

Le incertezze, peraltro, non vengono soltanto dagli USA. Sembra che l’Europa, anche in risposta alle sollecitazioni internazionali, abbia deciso di abbracciare un nuovo deal, ben diverso dal green deal, mantra della politica continentale degli ultimi anni. Stiamo assistendo alla nascita del ReArm Europe, il momento degli investimenti (pubblici e a debito) per ricostituire il potenziale bellico del continente. Al di là delle implicazioni storico-politiche di questo passaggio, la riflessione che ci compete riguarda gli impatti finanziari di queste scelte.

Sono molti i quesiti che ne derivano: ne selezioniamo un paio. Il primo: quale potrebbe essere l’impatto sull’equilibrio rischio–rendimento dei titoli di stato europei (soprattutto quelli tedeschi, tradizionalmente considerati risk free) se l’indebitamento della “locomotiva” teutonica dovesse impennarsi radicalmente? Nelle settimane in cui scriviamo abbiamo già assistito a un rialzo dei tassi che di certo, nel breve periodo, non sarà indolore per gli investitori.

Forse la domanda più sfidante riguarda le strategie di investimento adottate negli ultimi anni da tutti gli investitori istituzionali. Strategie improntate alla sostenibilità ESG, per trasformare l’economia energivora, decarbonizzare, contenere il cambiamento climatico e ridurre i rischi legati alla sostenibilità sociale. Bene, come possiamo conciliare questa strategia con un cambio di rotta che, già evidente, sta facendo aumentare il valore dei titoli dei produttori di armi sull’aspettativa di un futuro ricco di “affari d’oro”?

La crescita dei prezzi rappresenta un aumento della domanda: significa che il mercato intravvede e “vuole” quel rendimento. Ci lasciamo quindi quest’oggi chiedendo a chi ci legge, alla cittadinanza, alle persone risparmiatrici: come vogliamo che si generi il rendimento del nostro risparmio (anche previdenziale) nel futuro prossimo?

La riflessione è aperta e la decisione difficile: siamo sul filo del rasoio.

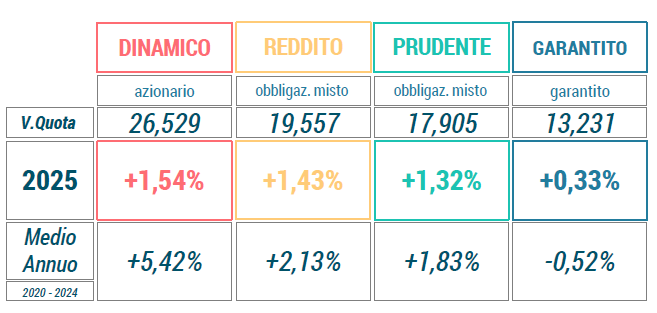

Rendimenti netti febbraio 2025

- (* ) i rendimenti sono riportati a valori «di mercato». Garantito è un comparto dotato di garanzia.

DINAMICO

Il comparto dedicato ai più giovani conclude il mese di febbraio sulla “linea di galleggiamento” (-0,05%). Nel rendimento da inizio anno è sostanzialmente confermata la buona performance realizzata nel mese di gennaio (1,54%; benchmark +1,60%). Il risultato poteva essere peggiore se la frenata dei mercati azionari statunitensi (soprattutto il Nasdaq) non fosse stata compensata dai rialzi messi a segno dalle borse europee. Ora, come descritto in premessa, si prospetta per il comparto uno scenario incerto, evidentemente correlato alle attese – piuttosto contrastanti – sull’andamento dei mercati azionari. Questo scenario potrebbe essere contraddistinto nei prossimi mesi, così come a febbraio, da una crescente volatilità. Sappiamo bene come la volatilità sia una caratteristica tipica di questo comparto: un “ingrediente” che piace molto alle giovanissime generazioni, perché – in un’ottica di lungo periodo – ci si attende che possa far da “lievito” ai contributi versati (come accaduto in passato), ma che potrebbe invece risultare molto indigesto a chi invece deve difendere il valore maturato nell’arco di una vita lavorativa, perché in prossimità del prelievo finale. Per chi si ritrovasse in questa situazione, avendo indugiato nell’utilizzo del Dinamico (scostandosi dal “percorso ideale” delineato dalla Nota informativa del Fondo) il suggerimento è di valutare con attenzione la propria scelta: questi giorni, in cui sono stati resi disponibili i “Prospetti sulle Prestazioni Pensionistiche” (gli “estratti conto” annuali del Fondo) potrebbero essere quelli giusti per fare un bilancio della propria situazione e verificare – eventualmente con il personale del Fondo – la coerenza della propria impostazione prospettica.

REDDITO

La debolezza dei mercati azionari viene del tutto assorbita, nel comparto Reddito, dal buon andamento della componente obbligazionaria. Le pressioni del presidente statunitense sulla FED hanno infatti alimentato l’aspettativa di un ribasso dei tassi, a cui è seguito – soprattutto nelle ultime due settimane di febbraio – un significativo rialzo dei prezzi dei bond USA. Il rendimento da inizio anno (+0,49% nel mese) raggiunge così quota +1,43% (benchmark +1,44%). Il buon risultato non sposta la nostra attenzione dall’incertezza dello scenario, soprattutto sui mercati azionari ma anche sull’obbligazionario. Le prospettive di una crescita dell’indebitamento pubblico in Europa potrebbero infatti incidere sui livelli dei tassi, invertendo la dinamica registrata a inizio anno. Al di là delle implicazioni macroeconomiche, se i tassi dovessero risalire, oltre all’impatto nel breve periodo, potremmo contare su una più ampia remunerazione prospettica della componente obbligazionaria che, per un comparto come il Reddito, è fondamentale nella conservazione del rendimento.

PRUDENTE

Il comparto Prudente, in parallelo con il Reddito, registra un risultato mensile col segno positivo (+0,51%) grazie alla protezione offerta dalla componente obbligazionaria, predominante nel comparto. I rialzi dei titoli di debito USA hanno infatti largamente compensato il rallentamento delle azioni, anche perché meno presenti in questo comparto rispetto a Reddito e Dinamico. Positivo, dunque, anche in questo caso, il risultato da inizio anno +1,32% (benchmark +1,30%). Anche in questo caso, resta alta l’attenzione prospettica date le incertezze sul comportamento delle banche centrali, con i possibili impatti sui tassi di interesse e, dunque, sul valore dei titoli obbligazionari presenti in portafoglio.

GARANTITO

Quindicesimo mese consecutivo con un risultato positivo (+0,17% a febbraio) per il comparto “regolarista” di Solidarietà Veneto che accumula – sempre nel segno della gradualità – un +0,33% da inizio anno (benchmark +0,39%). Nel mese la composizione degli investimenti del Garantito non è per nulla intaccata dalla volatilità dei mercati azionari, ciò in ragione dalla strategia adottata da Anima Sgr, che investe in via esclusiva sui titoli di stato europei a brevissimo termine. Una linea di condotta che, anche in prospettiva, ci si attende possa proteggere le risorse investite dalla crescente volatilità dei mercati, nel rispetto del ruolo che è stato affidato a questo strumento nell’ambito del percorso previdenziale rappresentato nella Nota Informativa del Fondo.